El historial de crédito es el registro de datos crediticios oficial de la Superintendencia de Banco, dónde está detallada la situación en relación a deudas y compromisos de pago que una persona ha adquirido en los últimos años.

Allí se informa si sus compromisos están pagos o impagos, en qué tiempo y forma se ha hecho, con qué instituciones, y este registro genera un puntaje determinado.

Este año, el decreto Presidencial #33 estableció que quienes tengan deudas menores a $1000 sean eliminados de la denominada Central de Deudores, o de Riesgo. Si bien esto no exonera de la deuda, ayuda a que la puntuación no sea negativa en caso que tengas deudas de ese tipo, y puedas por ejemplo, aplicar a créditos, tarjetas de crédito y otras opciones.

¿Qué significa el score de mi historial?

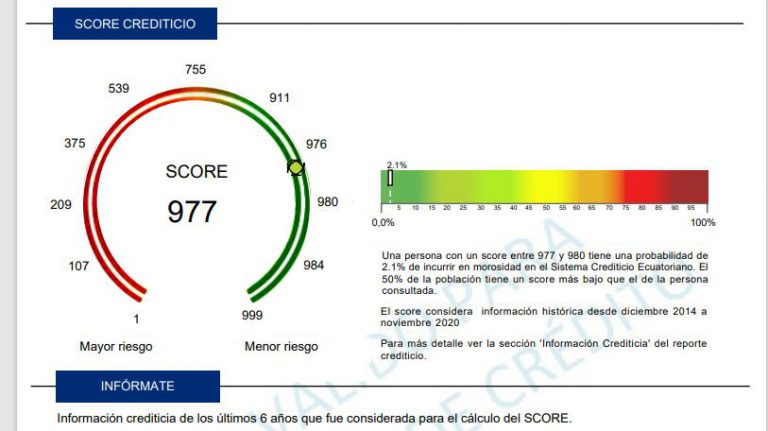

El puntaje o score, es un número entre 1 y 999, y refleja el riesgo que tiene un ciudadano de caer en mora en los próximos 12 meses.

Mientras más alto es el puntaje, más confiable es el perfil, ya que refleja mejor comportamiento en relación al pago de sus compromisos asumidos. Y entonces, mayores son las posibilidades de, por ejemplo, ser aprobado cuando solita un préstamo o producto crediticio.

Este score se divide en tres categorías para ilustrar diferentes tipo de deudores:

- De 1 a 375: es el perfil que representa mayor riesgo

- De 376 a 910: es el perfil intermedio

- De 911 a 999: es el puntaje que identifica a los perfiles más confiables, que cumplen con los plazos de pago de deudas. Y por lo tanto, representan un menor riesgo de caer en mora

Las instituciones financieras usan ese score como referencia al momento de analizar cada situación, y en qué condiciones aprobar una solicitud u otorgar un préstamo. Es importante recalcar que el historial crediticio es una herramienta de análisis del sistema financiero, y por eso el puntaje no determina ni asegura por sí mismo, por ejemplo, que se te otorgue el crédito que solicitas.

¿De dónde proviene esa información?

La información que recibe el Buró de crédito es brindada por las entidades con las que se adquieren compromisos económicos, como bancos, cooperativas, establecimientos comerciales, compañías de internet, cable, etc.

En el registro constan datos de préstamos personales, historial de tarjetas de crédito, deudas adquiridas y los plazos de esos pagos.

La Superintendencia de Bancos del Ecuador, es el buró de crédito encargado de llevar este registro de datos crediticios. Esta entidad no es quien aprueba o rechaza una operación, sino que pone la información a disposición de las instituciones que lo soliciten.

¿Quién puede ver mi historial?

Solo pueden acceder a esta información tú, las instituciones que autorices, y con quienes la compartas. Las instituciones te la pueden pedir para solicitar un préstamo, para abrir una cuenta bancaria, solicitar una tarjeta de crédito, o al momento de solicitar algún producto o servicio que se cancele a crédito.

Tener un buen score te ayudará a acceder a mejores condiciones y oportunidades cuando solicites algún producto crediticio, por eso es importante que las entidades financieras puedan confiar en ti para desarrollar tus proyectos Y para eso, tener un historial de crédito positivo es el primer paso.